Stock returns predictability and the adaptive market hypothesis in emerging markets: evidence from India

Gourishankar S Hiremath and Jyoti Kumari (IIT,Kharagpur, 2014)

[내용 요약]

본 연구는 적응형 시장 가설이 인도와 같은 신흥 주식 시장의 행동에 대한 더 나은 설명을 제공하는지에 대한 문제를 다룬다. 이 가설을 경험적으로 평가하기 위해 선형 및 비선형 방법을 사용했다. 선형 테스트는 선형 의존성의 주기적 패턴을 보여주는데, 이는 인도 주식 시장이 효율성과 비효율을 나타내는 기간 사이에서 전환되었음을 시사한다.

대조적으로, 비선형 테스트 결과는 최근 기간의 비선형 의존성에 대한 테이퍼화 크기의 징후와 함께 샘플 기간 전체에 걸친 수익에서 비선형성이 강력하다는 증거를 보여준다. 이번 조사결과는 인도 증시가 효율성 쪽으로 가고 있음을 시사한다. 그 결과는 금융 위기, 해외 포트폴리오 투자 및 비효율성 사이의 연관성에 대한 추가적인 통찰력을 제공한다.

[논문 속으로]

효율적시장가설(EMH, the efficient market hypothesis)은 시장은 매우 효율적이라 이성적으로 움직인다는 것이다. 그 근저에는 인간의 이성적 판단이 항상 시장에 반영된다는 의미다. 하지만 매우 논란이 많은 가설이다. 반면에 적응적시장가설(AMH, the adaptive market hypothesis)은 시장 변화는 적응적이라고 단언한다. 적응적이라는 건, 자연 선택의 법칙 즉 진화적 관점에서 시장은 발전해 왔고, 실제로 마찰적 환경의 변화에 따라 반화한다는 가설이다. 왜냐하면 시장 효율성 정도라는 것이 결국 환경적 요소, 특징적으로 시장 생태학적이라고 불리는 것들 예를 들면 경쟁자의 숫자, 수익기회의 크기, 시장 참여자의 적응력 등에 의해서 결정되기 때문이다.

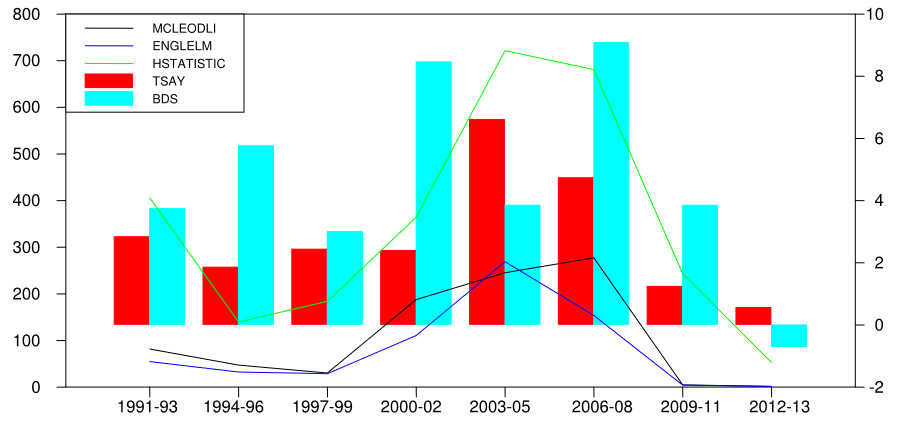

데이터는 인도 인덱스인 센서스(from January 1991 to March 2013) 그리고 니프티(January 1994 to March 2013)를 사용했다. 시장 효율성을 측정하기 위해서 데이터를 두개로 나눴고, 선형성과 비선형성 기간을 구분해서 AMH를 테스트 해보았다. 선형성 테스트는 Autocorelation test (Ljung and Box’s (1978) portmanteau Q statistic), Runs Test for Random walk hypothesis, Variance Ratio test(Lo-MacKinlay test), Multiple Variance Ratio Test를 수행하였고, 비선형 테스트는 McLeod-Li Test, Tsay Test, ARCH-LM test, Hinich bicorrelation test, BDS test를 진행했다.

선형성에 대한 테스트를 확인해 보면 선형적 종속성에 대한 설명을 할수 있다. 아래 그림은 테스트 결과를 보여준다. LB테스트 통계(붉은 실선)은 1994–1996 and 2003–2005에 가장 높아졌다가 내려간다. Run TEst도 유사하다. 한편 Lo-MacKinlay and Chow-Denning statistics은 1994–1996, 1997–1999.에 크기가 크다. 즉 선형성으로 미래 기간을 예상하는데 선형성은 크게 의미가 없다. 특히 2008년 서브프라임 사태와 같은 외부적 충격을 전혀 반영되면 선형성은 전혀 작용하지 않는다.

반면에, 비선형성은 어떨까? McLeod-Li의 트랜드는 003–2005 and 2006–2008 기간에 더 비선형 종속성에서 더 강한 현상이 보여지고 있다. Engle LM, Tsay, H and BDS test 통계에서도 2000년 까지 비선형적 종속성이 존재한다. . 반면에 비종속성 경향은 더 크게 보인다. 특히 2008년 서브프라임 사태와 글로벌 금융위기 상황에서의 종속성은 매우크게 나타난다.

[Warrenpak의 생각]

경제 공부하면 먼저 접하는게 효율적 시장가설입니다. 인간이 시장에서는 이성적으로 행동한다는 것이지요. 그래서 시장은 매우 효율적으로 움직일 것이다라는 것입니다. 충분히 긴 시간에는 시장은 효율성을 가질수 있습니다. 하지만 균형으로 회귀하기 위해서는 시장은 특정기간에는 비효율적으로 움직입니다.

투차를 하시는 모든분들은 그것을 알고 있지만, 현실에서 활용하기란 쉽지 않습니다. 이 논문은 인도와 같은 신흥국시장에서 시장이 비선형적으로 움직인다는 점을 확인하고자 했습니다. 즉 시장이 일부 비정상적으로 움직인다는 것이고, 그이후에는 다시 선형성을 찾아간다는 것을 보여주죠. 쉽게 이야기 하면 시장은 환경변화에 적응한다는 것입니다.

당연한 말 같은데.. 뭘 논문을 쓰고 그걸 또 증거를 찾나 싶죠? 연구라는게 그렇습니다. 당연해 보이지만 실증적으로 확인하지 않으면 정확하게 설명할수가 없죠. 어떤 환경적 변화가 시장을 흔들고 그 이후에 시장이 어떻게 변해가는지를 찾아낼수 있다면, 전체 시장의 변화를 조금더 상세하게 읽을수 있씁니다. 경제현상의 변화가 주식시장 변화에 영향을 준다는 점을 생각해 본다면 더욱 시장 전체가 가진 큰 틀을 이해하는 관점이 필요한 것입니다.

또한가지, 이런 적응적 시장 가설은 진화론에 기반하고 있습니다. 진화적 사고는 결국 적자생존과 같이 경쟁력을 가진 생물이 생태적으로 우의를 가진다는 점에서 시장의 변화에 참여하고 있는 우리 개인들도 매우 진화적 접근을 해야 합니다. 진화론을 가지고 투자시장을 바라보면 참 재미있는 현상들을 많이 보게 됩니다.

[Reference]

Hiremath, Gourishankar S, 와/과Jyoti Kumari. “Stock Returns Predictability and the Adaptive Market Hypothesis in Emerging Markets: Evidence from India”. SpringerPlus 3, 호 1 (2014년 12월): 428. https://doi.org/10.1186/2193-1801-3-428.

'생각과 의견들' 카테고리의 다른 글

| [논문읽기] 비트코인, 이더리움과 주식, 금, 원유 비교 - 투자자들은 어떻게 해야 하나? (0) | 2022.05.07 |

|---|---|

| [논문읽기] 주식 수익율, 시장 트랜드 그리고 정보이론 (0) | 2022.05.03 |

| [논문 읽기] 기회가 왔을때 거래하라. 가격 변동 예측 방법 (0) | 2022.04.21 |

| [논문읽기] 비선형성 모델이 주식시장을 더 잘 예측할 수 있다. (0) | 2022.04.19 |

| [책읽기]낯선사람 효과 - 약한 연결이 삶을 바꾼다 3.0/4.0 (0) | 2017.08.14 |