WARRENPAK

[논문읽기] 주식 수익율, 시장 트랜드 그리고 정보이론 본문

Stock Returns, Market Trends, and Information Theory: A Statistical Equilibrium Approach

Citera, Emanuele. (The Newschool for Social Science)

[내용 요약]

서로 다른 시장 동향에 대한 주식 수익률 분포를 설명할 수 있는 방법으로 엔트로피 제약 프레임워크를 기반으로 하는 통계적 균형 이론을 활용해 보고자 한다. 양자 응답 통계 균형 모델(Quantal Response Statistical Equilibrium model)을 사용하여 1988-2019년 기간에 걸쳐 S&P 500에 나열된 개별 기업의 일일 수익의 단면 분포를 구해서 분석을 실시했다. 그런 다음 강세장,조정장, 약세장에 대한 수익률 분포를 연구하여 수익률의 빈도 분포를 추론한다. 이 모델 결과는 주식 수익률 분포 측면에서 통찰력을 제공할 뿐만 아니라 주식 시장의 미시적 행동도 조망해 볼수 있다는 점이다.

[논문 속으로]

양자 응답 통계 균형(QRSE) 모델은 다수의 이질적인 개인들 사이의 사회적 상호 작용과 개인들이 관심을 가지는 경제 변수에 대한 반응을 고려하여 매우 복잡한 시스템에서 관찰된 규칙성을 설명하는 방법을 제공한다. 여기서 말하는 균형이란 정보 이론상의 확률적 균형을 의미한다. 따라서 주식 시장에서 발생할 수 있는 일반적인 환경이 아닌 경우에도 보편적인 상태의 균형관계를 설명할 수 있다. (말이 어렵습니다. 결국 개인들을a 양자역학의 양자들과 같은 존재로 가정한다면 이질적으로 구성된 개인들의 관계는 힘의 관계가 되고, 그들의 상호작용이 존재하며, 양자들에게 주어지는 힘(관심)에 영향을 주는 경제변수에 어떤 반응을 하는가를 볼수 있게 되고, 그 전체는 엔트로피 균형점에 도달하게 되는 것을 설명하고 있습니다.)

[공학] Diffusion과 Brownian motion(미시세계와 거시 세계)

현재 내가 주로 연구하고 있는 것은 총 2가지인데 한 가지는 미세 간극 내에서의 유체 윤활 해석과 다른 하...

blog.naver.com

QRSE 모델의 논리를 주식 시장의 행동과 연관시키기 위해서 세 가지 요소를 식별할 수 있다. 첫째, 초과 수익에 대한 투자자들의 반응은 시장의 변동성을 결정하는 중요한 요소이다. 둘째, 수익에 대한 의도하지 않은 거래 피드백은 거래가 유동성에 어떤 영향을 미치는지 나타내며, 이는 수익 의 변동에 영향을 미친다. 셋째, 투자자에게 기대되는 역할은 거래가 이루어지는지 여부를 결정하므로 개인들의 믿음이 시장 결과를 유발한다.

추론되는 식은 다음과 같다.

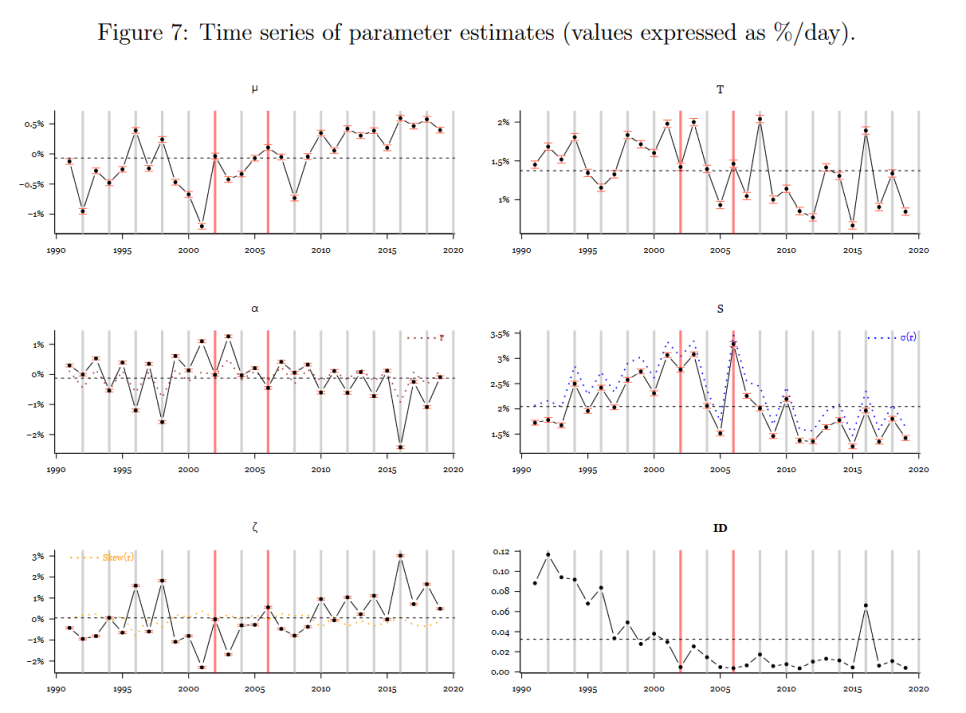

주식시장을 대상으로 모델을 평가는 3개의 시장변화를 기준으로 했다. 상승장, 조정장, 하락장 이다. 평가내용을 보여주는 그림이 아래와 같다.

시장 행동을 나타내는 μ 는 수익 가능성이 50%이상을 투자 시작점으로 하는 것을 나타낸 지표이다. 오랜 기간동안 하락장과 조정장에서는 높은 값을 유지하고 있다. 이 값을 통해서 시장이 커지는 과정에서 더 위험을 추구하는 투자자들의 행동이 더 많은 수익을 쫓는 다는 것을 확인해 볼수 있다. 특이한 점은 μ값이 평균회귀가 대침체(The Great Recession)이 오기전까지는 나타날것이라고 예상했지만, 실제로 2010이후에는 평균값이 오히려 상승한다는 점이 확인되고 있다. 그이유는 정부의 시장 개입과 FED와 같은 중앙은행의 역할이 더 커지고 있다는 의미이다.

시장에 대한 기대충족을 나타내는 정보인, ζ 의 변동폭을 살펴보면 흥미롭다. 이 정보는 시장이 장기관점에서 평균회귀가 명확하지 않다는 것을 보여주고 있다. ζ가 + 값일때, - 왜도가 나타나고 그 반대도 동일하게 발생한다.

다른 파라매터인 α 와 S 를 가지고 시장의 변화를 분석해 볼수 있다. α 시계열를 보면 전체 시장 사이클과 동일하게 움직인다. 또한 수익율 범위에서 유사한 수준으로 변동이 발생하고 있다. 관측된 평균 수익율과 동일한 이론적 분산 평균이 제약이 되지는 안는다. 그것은 수익율과 α의 값이 유사성을 가진다는 의미이고 그 차이가 일종의 적합도를 나타낸다고 해도 된다. 정보 식별가능성 기준(information distinguishability criteria ,ID)은 전체적으로 0이상의 값으로 높은수준을 유지하고, 특히 매우 낮은 값을 갖는건 높은 수준의 적합도를 나타내고 있다. 이것은 S&P500을 대표하는 개별종목들의 실제 대표하는 종목들이 크게 바뀌지 않는다는 것을 보여주는 것이다. S는 시장 변동성 크기를 나타내는데 표준편차(σ(r))의 변화와 같이 볼수 있다. 즉 시장 위험성이 갈수록 작아지는 것을 볼수 있다.

T(투자자의 행동), S(시장위험성)은 상호간에 매우 높은 상관관계를 가지고 있으며, 시장 변동이 커진다고 해도 크게 달라지지 않은 것으로 보인다.

결국 투자자들은 시장의 변동성에 그들의 행동을 적응시킨다는 것이다.

결론은 주식시장을 통계적 균형으로 밀어넣는 힘을 이해하기 위해, 근본적인 역학관계는 사회적, 제도적으로 결정된 시장구조를 통해 경제주체의 사회적 상호작용을 수반한다는 것을 명심해야 한다. 지식수준과 위험 성향이 다르고 정보처리 능력이 제한적인 여러 플레이어가 일상적으로 주식을 거래하는 것을 감안하면 개인의 행동을 모델링하는 것은 힘든 작업이다. 이러한 측면에서 통계적 균형은 미시적 단위에 대한 상세한 동적 설명을 위해 거시적 시스템의 통계 모델을 대체할 수 있게 한다. 통계적 균형 관점의 또 다른 중요한 의미는 주식 수익의 확률적 구조와 관련이 있다. 실제로, 그것은 우리가 주가의 무작위성이 자연의 우연이 아니라 시장 참여자들이 그들의 정보로부터 이익을 얻기 위한 행동의 의도하지 않은 결과라는 것을 설명할 수 있게 해준다.

시장은 항상 평균회귀한다는 시장효율가설이 투기의 안정적 영향을 정당화하기 위해 "스마트 투자자"라는 관점에 의존해야 하는 반면, QRSE 모델은 시스템이 에이전트들의 기대가 충족된다는 것을 암시하지 않고 자발적으로 시장 컨벤션스로 수렴할 수 있음을 알려준다.

[디지마이너의 생각]

논문이 어렵습니다. 죄송~~. 본 논문은 양자역학과 같은 다양한 물리적 현상에 기반한 여러 모델링과 이론들과 연결되어 있습니다. 개인적으로 적응적 시장가설과 연관된 이론들을 살펴보고 있습니다. 특별히 이 논문의 중요 관점이 Quantal (양자)라는 것인데요 개별 객체들의 움직임을 모두 추적해서 전체를 설명하기란 어려워도 객체를 특정조건에서 발생할 확률로 설명은 가능합니다. 그래서 개별 양자들의 반응이 통계적 평형이 이루어지는 것을 통해서 시장 반응을 분석해 내면 시장의 실제 움직임을 찾아볼수 있지 않을까하는 궁금증에서 출발한 논문인것 같습니다.

그 시작점에는 주식시장이 진정 Random Walk 즉, 시장효율적으로 움직이고 그것은 평균회귀로 진행되는 것인가? 입니다. 논문에서는 그렇게만 해석하기란 어렵다는 것을 이야기 합니다. 그 이유는 Quantal이 실제로 전체 시스템에서 영향을 주고 그것은 계속해서 시장에 반영되어 시장 평균으로 가는것이 아닌 또다른 수준으로 변화한다는 것입니다.

최근에 나온 이론이고, 다양하게 논의를 진행하고 있는중이라, 읽는데 조금 어렵웠습니다. 하지만, 결국 시장의 참여자들이 어떤 정보와 어떤 관심사에 따라서 대응하는 방식이 바뀌고 그것은 시장 전체에 영향을 준다는 점에서 거시적 시점에서 바라보는 경제 현상이 미시적 관점에서도 분명 어떤 매커니즘으로는 연결되어 있지 않을까? 뻔하지만 설명하기 어려운 상상을 해봅니다. 유사한 논문을 조금더 읽어보고 더 공부를 해봐야 겠습니다.

[Reference]

Citera, Emanuele. “Stock Returns, Market Trends, and Information Theory: A Statistical Equilibrium Approach”. SSRN Electronic Journal, 2021년. https://doi.org/10.2139/ssrn.3936846.

'DigiMiner 투자 전략 > Data Innovation' 카테고리의 다른 글

| [논문읽기] 경제 사이클 수수께끼 풀기 - 황금률은 있는건가? (0) | 2022.05.10 |

|---|---|

| [논문읽기] 비트코인, 이더리움과 주식, 금, 원유 비교 - 투자자들은 어떻게 해야 하나? (0) | 2022.05.07 |

| [논문읽기] 주식 투자 예측을 위한 진화론적 시장접근 (0) | 2022.04.24 |

| [논문 읽기] 기회가 왔을때 거래하라. 가격 변동 예측 방법 (0) | 2022.04.21 |

| [논문읽기] 비선형성 모델이 주식시장을 더 잘 예측할 수 있다. (0) | 2022.04.19 |