WARRENPAK

[논문읽기] 주식시장 예측과 포트폴리오 전략 본문

Stock market prediction and portfolio composition using a hybrid approach combined with self-adaptive evolutionary algorithm

(2022, Almeida & Neves, Expert Systems with Applications)

[내용 요약]

본 작업은 시장에서 투자 수익을 극대화하기 위한 새로운 접근 방식을 제시하고자 했다. 기본전 분서과 기술적 투자 전략이 결합된 두 가지 진화 알고리즘(EA)을 통합해 보았다. 첫 번째 진화알고리즘(기본) 은 진화 매개 변수를 정적으로 유지한다. 두 번째 진화알고리즘(자체 적응형)은 변동 연산자의 매개 변수 값을 도입하여 진화시킨다. EA는 정적/동적 포트폴리오 구성에 의해서 도출되는 F-값의 재무 비율의 가중치를 구성해서 최적화하고자 했다. 또한, 선택된 기술 지표가 시장 포지션을 배치하기 위한 최적의 타이밍을 밝힐 때 갖는 중요성도 확인하고자했다.

결과는 두개의 EA 사례 모두 S&P500 수익률을 초과했다. 정적 포트폴리오(기본)와 2년간의 열차/시험 슬라이딩 윈도우가 결합된 자체 적응형 EA를 사용하여 최상의 결과를 수행했음을 보여주었다. "약세 시장"에서 더 나은 결과를 보여주었다. 최고의 하위 테스트는 평균 2.2배, 벤치마크보다 3.5배 더 높은 수익률을 달성했습니다. 샤프 비율은 평균 4.9배, 벤치마크 대비 최고 9배 높은 결과를 달성했다.

[논문 속으로]

시장을 예측하는 방법은 크게 2가지가 있다.

첫번째는 기본적분석(펀더맨털분석, Fundamnetal Analysis)라 불리는 것으로 실제로 기업 혹은 주식이 가져야할 가치(Value)가 시장가격과의 차이가 얼마나 나타나는지를 분석하는 방법이다. 일반적인 방법으로 BPR과 같이 기업이 가진 자산대비 주가와 같이 보유한 자산에 기반하여 이익을 창출하는 규모가 다른 기업의 주식의 비율과 비교하는 것들이 있다. 기본적 분석에서는 역사적 관점에서 주가란 기업이 가진 펀더멘털에 기인하기 때문에 적정한 수익창출능력이 중요하다. 본 연구에서는 F-Score라는 것을 활용하고 있다. 기업이 가진 재무상태를 측정하여 0~9까지 평가하는 값이다.

𝐹 _𝑆𝐶𝑂𝑅𝐸 = 𝐹 _𝑅𝑂𝐴 + 𝐹 _𝛥𝑅𝑂𝐴 + 𝐹 _𝐶𝐹 𝑂 + 𝐹 _𝐴𝐶𝐶𝑅𝑈 𝐴𝐿 + 𝐹 _𝛥𝑀𝐴𝑅𝐺𝐼𝑁 + 𝐹 _𝛥𝑇 𝑈 𝑅𝑁 + 𝐹 _𝛥𝐿𝐸𝑉 𝐸𝑅 + 𝐹 _𝛥𝐿𝐼𝑄𝑈 𝐼𝐷 + 𝐸𝑄_𝑂𝐹 𝐹 𝐸𝑅 (개별값은 0,1로 나타나고 그 갑의 합이 F-Score이다.)

그 구성항목은 ROA(Return on Assets), CFO(Cash Flow Operations), Accrual(발생액, 비용과수익에 대한이해), MARGIN(Gross Margin), TRUN(Asset Turnover), LEV(Change in Leverage), Liquid, CR (current ratio), EQ OFFER 이다.

두번째는 기술적 분석(Technical Analysis)은 데이터의 패턴을 활용한 방법이다. 주요 사용되는 방법은 지원과저항(캔들차트 같은 것), 트랜드, 기술지표, 시장지표 등이다. 본연구에서는 6개의 기술적 지표를 활용했다. Relative Strength Index (RSI), Exponential Moving Average (EMA), Moving Average Crossover (MAC), Rate of Change (ROC), the Moving Average Convergence Divergence (MACD) and the VIX 등이다.

예측을 위한 AI분석에 활용되는 알고리즘은 보통 구조화된 Deep Learning 혹은 베이지안 네트워크 그리고 진화론적 알고리즘등이 활용된다. 그중에 진화론적 알고리즘으로 사용되는 것이 Genetic Algorithms(유전자 알고리즘)이다. 본 연구에서도 진화론적 알고리즘으로 GA를 활용한다.

수익의 적합도를 계산하기 위해서 도입된 것이 ROR(Rate of Return) 즉 수익율이다. 추가적으로 Maximum Drawdown (MDD), Risk-Return Ratio (RRR), Sharpe Ratio, Sortino Ratio를 추가로 고려했다.

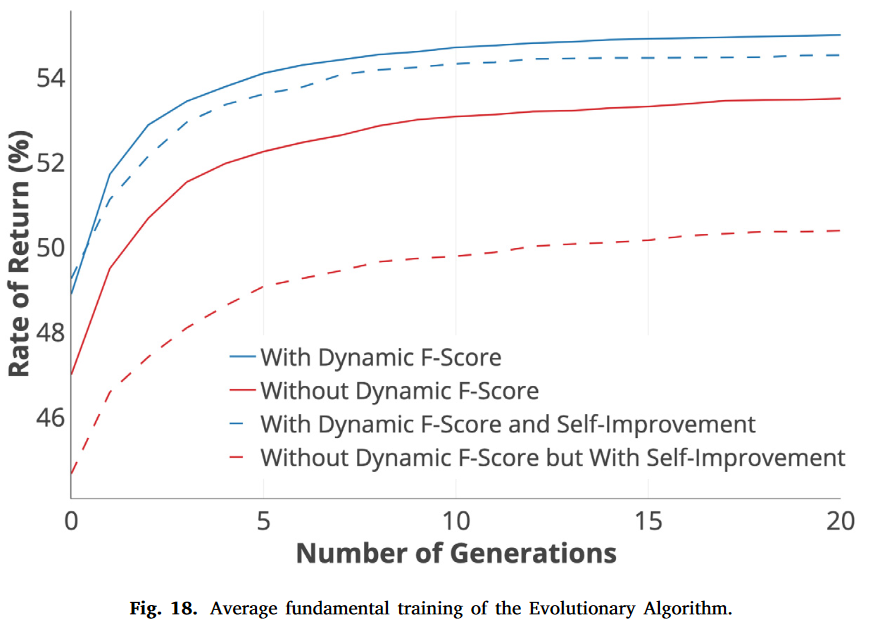

분석은 4개의 케이스 기반이다.

1) 유동 F스코어 사용, 2. 유동 F스코어 미사용 3. 자기증강과 유동F스커어 사용 4. 자기증강과 유도F스코어 미사용

결과적를 확인해 보면. 기술적 분석의 경우에는 유동F스코어인 경우가 상대적으로 좋은 결과를 보였다. 반면에 펀더맨털 분석의 경우에는 유동F스코어에 기반한 모델들이 성과가 상대적으로 좋았다. 전체적으로 봐서는 적응형 EA모델이 상대적으로 좋은 경우도 있고, 아닌경우도 있다.

[디지마이너의 생각]

주식시장을 예측하는 2가지 전략이 있습니다. 기술적 분석과 펀더맨탈 분석이라고 하죠. 일반적으로 주식투자 하시는 분들이 둘중에 한가지로 시작합니다. 보통은 가치투자로 시작해서 펀더멘탈 분석을 하다가, 기술적 분석을 자연스럽게 경험하게 됩니다. 이동평균선이니, MACD 분석이니 하면서 차트를 보게 되죠. 또한 기술적 분석을 하던 분들도 투자에 지쳐서 펀더맨탈을 분석한다고 기업리포트니 제품이니 분석을 하게 됩니다.

그렇게 2가지 방법을 충분히 경험해서 자신만의 투자방법을 만들때 쯤 되면, 시간이 꽤 흐리게 되고, 산전수전 다겪게 되죠. 그러다가 조금씩 투자에 자신이 생깁니다. 그럼 왜 처음부터 2가지 방법을 전부 사용하지 않을까요? 그건 데이터 기반 투자가 아니라 처음부터 남들이 하는 방식을 따라하는 것으로 시작하기 때문입니다. 결국 손으로 하나씩 하나씩 배워가면서 시간이 걸리는 거죠.

본 연구는 데이터를 기반으로 시뮬레이션을 합니다. 2가지 투자방법을 조합한 지표들을 구성하고 그것을 AI전략을 통해서 반복해서 투자 시뮬레이션을 진행하죠. 나름 괜찮은 전략입니다. 그리고 실제로 AI로 추천된 투자포트폴리오가 실제로 성과도 좋습니다. 다만 장기투자를 해야 하는 것이지만요.

논문도 그렇게 어렵지는 않습니다. 한번 따라서 만들만한 모델이지만, 그렇게 추천하고 싶지는 않습니다. 지표를 많이 쓴다고 성공적인 것도 아니고, AI라는게 어떻게 돌리냐에 따라서 매우 성과가 다르게 나타나기 때문입니다. 뿐만이라 막상 실전 투자에서는 실제 운용하기가 더 힘들기 때문이죠. 그렇지만, 논문에서와 마찬가지로 기술적 지표들을 활용하는것은 실제로 도움이 되는 것은 맞습니다. 시장 전체가 결국 심리에 의해서 움직이기 때문이죠.

[Reference]

Almeida, Rodrigo Lopes de, 와/과Rui Ferreira Neves. “Stock Market Prediction and Portfolio Composition Using a Hybrid Approach Combined with Self-Adaptive Evolutionary Algorithm”. Expert Systems with Applications 204 (2022년 10월): 117478. https://doi.org/10.1016/j.eswa.2022.117478.

'DigiMiner 투자 전략 > Data Innovation' 카테고리의 다른 글

| [논문읽기] 미국주식 시계열 모멘텀 전략 (추세추종전략) (0) | 2022.05.14 |

|---|---|

| [논문읽기] 경제 사이클 수수께끼 풀기 - 황금률은 있는건가? (0) | 2022.05.10 |

| [논문읽기] 비트코인, 이더리움과 주식, 금, 원유 비교 - 투자자들은 어떻게 해야 하나? (0) | 2022.05.07 |

| [논문읽기] 주식 수익율, 시장 트랜드 그리고 정보이론 (0) | 2022.05.03 |

| [논문읽기] 주식 투자 예측을 위한 진화론적 시장접근 (0) | 2022.04.24 |